インプラントの治療は保険適用外の自由診療のため、他の健康保険が適用される歯科治療に比べて費用がどうしても高額になってしまいます。そのような高額な治療費を支払った場合、一定の所得税の控除を受けられることをご存知ですか?

医療費控除は治療費を支払った後でも5年間は申請が可能なため、インプラント治療で過去に多額の費用を支払った方や申請を忘れている方は、今からでも間に合うかもしれません。ここで紹介する医療費控除の方法を参考に、インプラントにかかった治療費の控除を申請してみませんか?

医療費控除とは

医療費控除は、自分や生計を一にする配偶者や親族のため医療費を支払った場合に、一定の控除を受けることができる制度です。その年の1月1日から12月31日までに支払った医療費が控除の対象です。

「生計を一にする」とは、必ずしも同居している家族に限定されません。同居している家族以外にも、以下のような場合、医療費控除の対象となります。

- 勤務や通学などの都合により普段は別居し、仕事や学校が休みの日にのみ同居している

- 進学のために実家を離れ、親からの仕送りをもとに一人暮らしをしている

ただし、同居していても、お互いが独立して生活している場合は対象にならないためご注意ください。

医療費控除の対象となるインプラントの治療費

1月1日から12月31日までの1年間に、10万円以上の医療費を支払った場合が医療費控除の対象となります。また、年間の所得総額が200万円未満の方は、支払った医療費が総所得金額の5%以上の場合が対象です。

インプラントの治療費のほかに、以下のような費用も医療費控除の対象となります。

- 自家用車以外の交通機関を利用した場合の通院費

- 付き添いのためにかかった通院費(自家用車以外の交通機関)

- ローンやクレジットで支払った治療費

医療費控除の計算方法

医療控除の対象となる金額は、次の計算式で求めることができます。控除金額の上限額は200万円です。

※所得総額が200万円以上の場合は『10万円』、200万円未満の場合は『総所得金額の5%』引かれます。

最終的に、医療費控除額に所得税率をかけた⾦額が還付されます。

所得税率は年度によって異なるため、国税庁ホームページ「No.2260 所得税の税率」でご確認ください。

医療費控除を受けるためにすべきこと

医療費控除の申請は、医療費を支払った翌年の確定申告で行います。会社員や公務員の場合は雇用主が年末調整を行うため、ご自身で確定申告を行うことはあまりないかもしれません。

ここでは、医療費控除を受けるために必要な確定申告について詳しくご紹介します。

年末調整と確定申告の違い

会社員や公務員は「源泉徴収」といって、毎月の給与から事前に税金が差し引かれています。この場合、差し引かれた税金が正しくない場合があるため「年末調整」で差額を調整することで、税金を多く収めすぎていた場合に還付されるのです。年末調整では生命保険料や社会保険料、配偶者、扶養などの控除が受けられます。

それに対して確定申告とは、所得税を納付するために1年間に得た所得を計算して、納税額を確定するための手続きです。主に個人事業主が行う必要がありますが、年末調整を行っていても以下のような場合は、翌年に確定申告を行うことで支払った税金が戻る場合があります。

- 医療費控除

- 災害や盗難にあった場合の雑損控除

- 年度の途中で退職し、再就職していない

- 特定の団体への寄付による寄付⾦控除 など

申請に必要な資料と入手方法

確定申告を行う場合、あらかじめ「準備が必要な書類」と「添付の必要がある書類」を用意します。

医療費控除を正しく受けるために、きちんと以下の書類を準備しましょう。

- 確定申告書Aまたは確定申告書B

- 医療費の明細書

- 源泉徴収票のコピー

- 医療費等の領収書やレシートなどのコピー

- 交通費の領収書や、交通機関を使った際の⽇付・費⽤・駅名等をまとめたメモ

「確定申告書」「医療費の明細書」ともに、税務署で直接⼊⼿が可能です。

確定申告書A・Bは、国税庁のページでどちらかを選んで印刷することができます。

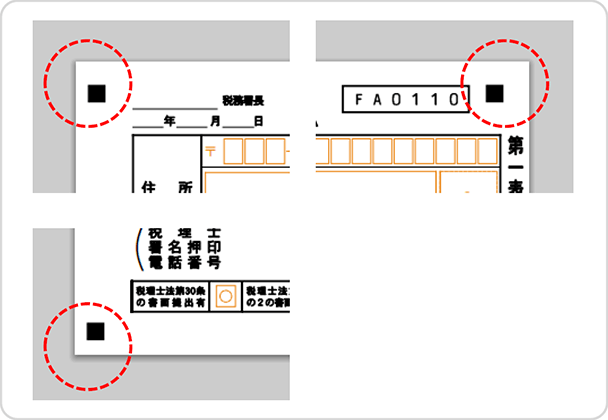

ご⾃宅のプリンターから印刷される際は、申告書の左上・右上・左下の3か所にある■印が正しく印刷されていないと受理されないことがあるためご注意ください。

また、医療費の明細書は下記リンクから印刷することができます。

医療費控除の申告の手続き

医療費控除のような払い過ぎた税金の還付のため確定申告することを「還付申告」といいます。

確定申告を行うのか、または還付申告のみかによって、申告の期間が異なるため注意しましょう。

- 確定申告と還付申告の両方を行う場合:翌年の2月16日~3月15日

- 還付申告のみの場合:翌年の1月1日から5年間

1. 医療費の明細書の作成

明細書に医療費の内訳を記入し、支払った医療費の合計から医療費控除額を算出します。

また、裏面(PDFを印刷した場合は2ページ目)の【申請前のチェック表】をチェックして、資料に不備がないかを確認しましょう。

2. 確定申告書の作成

確定申告書Aは主に、サラリーマンが医療費控除を受けるための申告に使用します。

また、申告書Bは個人事業主が、医療費控除と確定申告を一緒に行う場合に使用します。医療費の明細書で算出した医療費控除額は、第一表の「所得から差し引かれる金額」と第二表の「所得から差し引かれる金額に関する事項」の医療費控除欄にそれぞれ記入します。

3. 添付書類の貼付

確定申告書の「添付書類台紙」に、源泉徴収票や控除関係書類をのりづけします。

ただし、医療費の領収書等などは台紙に貼付せずに、医療費の明細書(封筒)または適当な大きさの封筒に入れて提出します。

4. 申告書の提出

以下のいずれかの方法で、確定申告書を提出することができます。

e-Taxを利用する場合は、パソコン環境および電子証明書、ICカードリーダーが必要なため、事前に準備しておくとよいでしょう。

- 管轄の税務署に持参する

- 管轄の税務署に郵送する

- 国税電⼦申告・納税システム(e-Tax)で送る